フラット35は国土交通省が所管する住宅金融支援機構が提供する長期固定金利タイプの住宅ローンです。

フラット35は住宅金融支援機構に直接申し込むのではなく、住宅金融支援機構と提携する金融機関を経由して申し込む仕組みになっています。

この記事では100万件≒100万世帯以上のご家庭に住宅ローンを貸しているフラット35の審査基準について解説しています。

まず、フラット35を提供する住宅金融支援機構は、利益を上げることが目的の銀行とは違う行政法人で、国土交通省などが所管しています。

独立行政法人という仕組みを使って国が幅広い国民の住環境の改善を支援することを目的に提供されているフラット35は、まさに公的な役割をになっている住宅ローンです。

「幅広い国民がマイホームを持てるようにすること」「優良・高性能な住宅を日本に普及させること」などの国が定める方向性・戦略に沿って提供されています。

例えば、パート・アルバイトでも利用できたり、団体信用生命保険に加入できない人でも利用できたり、住宅ローンの審査基準も民間金融機関の住宅ローンとはかなり異なっています。ダイレクトに言ってしまえば、フラット35は日本有数の審査に通りやすい住宅ローン、つまり、審査基準が甘い面がある住宅ローンです。

目次

職業不問!パート・アルバイトでも借り入れ可能

民間の金融機関の住宅ローンの場合、正社員で勤続年数2年~3年以上が融資の条件とされていることが多くあります。アルバイト・パート・契約社員・派遣社員・自営業・会社経営者の人は、住宅ローン審査で厳しく見られがちですし、最初から対象外としているような金融機関もあるほどです。

フラット35の場合、職業による区別がほとんどなく「継続した収入」があれば借り入れできる可能性が高い住宅ローンです。例えば、融資金額は少ないものの50代のパート社員でも借り入れできたという実績も耳にするほどで、フラット35の目的の1つである、「国民に広くマイホームを持ってもらうこと」を達成するために、一般的な銀行が提供する住宅ローンの審査基準とは大きく異なっています。

転職直後でも利用可能なフラット35

フラット35に限らずどんな住宅ローンでも「継続した収入があるかどうか」が重要視されるのですが、フラット35は転職直後や勤続年数が1年未満でも審査の申し込みが可能となっています。

転職直後の場合は、転職前の勤務先から給与証明書(転職・休職用)を発行してもらって提出を求められるなどの手続き面での違いはありますが、転職直後でもすんなり利用できることが多い住宅ローンです。

年収ごとの借り入れ可能額は?

フラット35はよくも悪くもあらかじめ決められたルールに基づいて運営される住宅ローンで、借入可能額も年収に基づいたルール(計算式)で定められています。

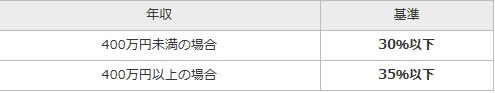

そのルールとは「年収に対する年間の返済金額の割合が一定基準以下であること」で、下記の基準を満たすことが条件になっています。

具体的に35年返済でフラット35を借りた場合のフラット35借り入れ金額を年収ごとにシミュレーションしてみましたので参考にしてください。

なお、ここではシミュレーションを簡略化するため、金利を35年固定1%で計算していますので、最新の金利でシミュレーションしたい人は住宅金融支援機構やフラット35申込11年連続1位のアルヒの公式サイトでシミュレーションするようにしてください。

| 借り入れ可能額 | |

| 100万円 | 900万円まで |

| 200万円 | 1,800万円まで |

| 300万円 | 2,700万円まで |

| 400万円 | 3,800万円まで |

| 500万円 | 4,900万円まで |

| 600万円 | 6,200万円まで |

| 700万円 | 7,400万円まで |

フラット35の申込の条件

年齢

申込時が70歳未満、最終返済時80歳未満の方(親子リレー返済を利用される場合は、70歳以上も申し込み可能)

勤続年数

特に定めなし

雇用形態

社長、自営業、個人事業主、派遣社員、契約社員、パート、アルバイト社員でも可能

年収・収入

100万円程度以上、年収に占めるすべての借入の年間返済額(本件融資を含む)の割合(=総返済負担率)が下記基準を満たしていること。

年収400万円未満は30%以下、 400万円以上は35%以下

国籍

日本国籍または永住権(特別永住権)を有し、国内に居住していること

資金の用途

- 住宅金融支援機構の定める技術基準に適合することを証明する「適合証明書」の取得が必要です。

- 店舗や事務所と併用した住宅の場合、住宅部分の床面積が全体の1/2以上であること

- 新築住宅

住宅建設費(土地取得費を含む)または住宅購入価額が1億円以下(消費税込)の住宅土地の取得時期がお申し込み日の前々年の4月1日以降であること。また、申し込み時点で竣工から2年以内の住宅でまだ居住していない住宅の購入 - 中古住宅

住宅購入価額が1億円以下(消費税込)の住宅の購入

申し込み時点で竣工から2年を超えている住宅、または既に居住している住宅の購入

フラット35の審査に落ちた理由として考えられるのは?

これまで説明したように、一般の住宅ローンよりも審査基準がゆるいと思われるフラット35に申し込んだものの審査に落ちてしまった場合に考えられる理由は以下のものです。その対策についても解説します。

落ちた理由 その1:個人の信用情報に問題がある

過去にクレジットカードやローン、キャッシング、信販会社や保証会社への支払いなどの借金の返済情報に”遅延”など何かしらのマイナスな事故があり、その人の信用情報に傷がついた場合に、金融機関同士で個人情報を交換するネットワーク「信用情報機関」にその情報が登録されていることが原因です。

最近では、スマホなど身近な物が割賦での購入になるため、携帯電話料金の遅延などが個人の信用情報に記載されることもあり、注意が必要です。

支払いの遅延が解消、あるいは破産宣告や契約解消で取引が終了した時点から5年間は、いわゆるブラックリストとして住宅ローンはもちろんクレジットカードなどの審査にも通りません。

対策としてはブラックリストの記載から削除される5年間を待つほかありません。

自身の個人信用情報にご不安な方は下記の各指定信用情報機関のwebサイトから請求し確認することができます。

落ちた理由 その2:借入希望額が多すぎる

前述しましたが、フラット35は融資の際の返済負担率が明確にしています。

フラット35の返済負担率は、年収400万円未満であれば30%以下、年収400万円以上であれば35%以下とされているため、この基準をオーバーしている可能性があります。

返済負担率は、消費者金融での借り入れはもちろん、車のローン、クレジットカードのリボ払いなども含めて算出されます。これらを含めて自身の借入額を算出し返済負担率を計算してみましょう。

落ちた理由 その3:銀行により受け付ける基準が異なっている

契約者からフラット35の申し込みを行うときに、銀行により申し込みを受ける基準が異なる場合があります。

簡単に説明すると、同じ人間がフラット35を申し込んでも、A銀行では落ちたけど、B銀行では審査を通ったといった具合です。また申し込みを受け付けた担当者によっても残念ながら違いがあります。仕事ができる人、出来ない人、愛想の良い人、悪い人などいろいろな人いるため仕方のないことかもしれません。

こういったことを防ぐためにも、フラット35を申し込むときには複数の金融機関に同時に申し込んでおくのが得策です。もともと住宅ローンはとても厳しい審査があるため、落ちたときのことを考えておく必要があります。複数同時に申し込み、融資の実行に確実に間に合うように万全の体制を作っておきましょう。

おすすめのフラット35は?

フラット35は300以上の金融機関で申し込めますが、300を超える金融機関の中で圧倒的な貸し出し実績があるのが住宅ローン専門の金融機関のARUHIです。

アルヒは11年連続でフラット35実行件数1位を獲得していて、2020年もフラット35全体の25%以上がアルヒでの申し込みです。最大手が必ずしも一番良いとは言いませんが、「フラット35は最終的に住宅金融支援機構にいきつくこと」、「審査基準や審査に通る方法を経験豊富なスタッフに相談できること」など、アルヒで申し込むメリットは多くあります。

また、全国に店舗を構えていて相談しやすいというメリットもありますし、審査にノウハウもあり高度なシステムも導入されているので審査のスピード面でも申し分ありません。