三井住友銀行は三菱UFJ銀行、みずほ銀行と並ぶメガバンクの1つで日本を代表する銀行の1つです。

三井住友銀行の住宅ローンは、従来型の商品が多いものの、最近ではWEB申込専用住宅ローンをはじめていますし、自然災害に被災した際に住宅ローンの返済が一定期間免除される「自然災害時一部返済免除特約」や、夫婦のどちらかが死亡・高度医療の状態になった時に保険金がおりる団信「連生団体信用生命保険付 住宅ローン(クロスサポート)」を提供するなど住宅ローンなど、様々なニーズに対応する住宅ローンにも力をいれています。

そんな三井住友銀行の住宅ローン審査はどのようなものでしょうか。

目次

三井住友銀行の住宅ローンの特徴

メガバンクの住宅ローンということで大きな特徴はなく、標準的な住宅ローンと言えます。

事前審査の申込みをスマートフォンのアプリから行えることや、インターネット申込専用の住宅ローンを用意するなど、シェアを伸ばしてきているインターネット銀行を意識した商品や施策が目立ちます。しかしインターネットを使った申込みの仕組みや金利や疾病保障などの保障面でも三井住友銀行はインターネット銀行に劣っていると言えます。

メガバンクの最大のメリットである全国にある店舗での対面相談に関しても、窓口で専門家への相談はできるものの、住宅ローンの申込みは専用アプリからのみの受付となっているため、窓口まで相談にいった方は不親切に感じるかもしれません。

自然災害時一部返済免除特約付住宅ローン

標準的な住宅ローンが多い三井住友銀行ですが、特徴的な住宅ローンが自然災害時返済一部免除特約付住宅ローン。

金利に上乗せにはなりますが、台風や地震・津波などの自然災害により自宅が被害を受けた場合に、一定期間のローン返済を返済を免除されることで、自然災害時のさまざまな出費に対応できる特約です。

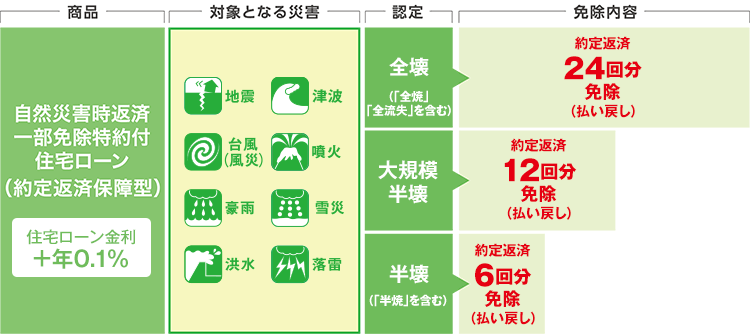

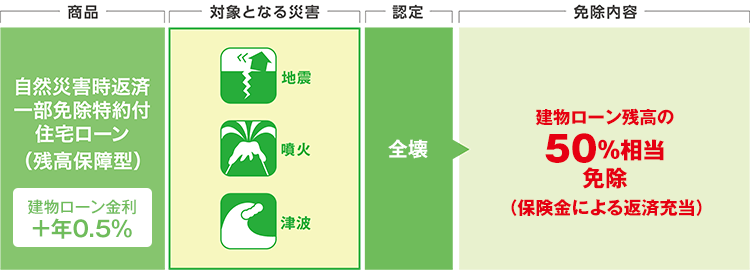

自然災害時返済一部免除特約付住宅ローンは被災した場合、「一定期間の返済免除<約低返済保障型>」もしくは「全壊時に残りの住宅ローン残高の半分相当を免除<残高保障型>」の2種類から選ぶことができます。

<約低返済保障型(金利に0.1%上乗せ)>

<残高保障型(金利に0.5%上乗せ)>

三井住友銀行の住宅ローンの審査基準(概要)

それでは、三井住友銀行の住宅ローンの審査基準について確認していきましょう。ここでは三井住友銀行の取り扱う住宅ローンのうち代表的な商品である「三井住友住宅ローン」の審査基準について、商品説明書を参照しながら細かく確認していきたいと思います。

- 年齢

借り入れ時の年齢は20歳以上・満70歳の誕生日まで(80歳の誕生日までに完済が必要) - 資金使途

本人が住む住宅・宅地の購入・新築・増改築資金 - 融資金額

100万円以上1億円以内(10万円単位) - 借入期間

1年以上35年以内 - 金利

変動金利は、三井住友銀行の短期プライムレートに連動する長期貸出金利をもとに決定。(毎年4月と10月の2回適用金利の見直しが行われる) - 団体信用生命保険(団信)

加入が必須。

8大疾病保障・クロスサポートなども提供。引受保険会社は商品により異なる。 - 保証人

三井住友銀行が指定する保証会社による保証が必須となっており、保証会社による審査に通過する必要があります。同居する親子や夫婦で連帯債務として借入することも可能です。

※保証会社とは別に「連帯保証人」が必要となる場合あり

まずはこの商品説明書に明記されている基準をクリアしなければ住宅ローンを借りる事は難しそうです。ただ、この基準はどのこの銀行の住宅ローンでも大差はありません。ここに挙げている内容は三井住友銀行だけが厳しいといった項目もなく標準的な物と言えます。

住宅ローン審査の流れ(事前審査と本審査)

三井住友銀行の住宅ローン審査は、事前審査と本審査の2回に分かれています。

事前審査の必要書類

事前審査の受付はスマートフォンの専用アプリからのみの受付となり、必要書類を揃えスマートフォンで撮影したデータをアップロードすることになります。必要な書類は以下の3種類です。

- 本人確認書類

有効期限内の免許証など顔写真入のもの - 年収確認資料

サラリーマンであれば最新の源泉徴収票、確定申告をされている方であれば確定申告書と納税証明書 - 物件確認資料

購入する物件の資料(不動産業者や施工業者が用意してくれます。)

この資料を揃え申込みを行うと事前審査の開始となります。その後、仮審査を通れば本審査へと進むことになります。

三井住友銀行の住宅ローン審査基準(補足)

三井住友銀行の住宅ローンの商品説明書はシンプルな内容で必要最低限の情報しか記載されていませんので商品説明書だけでは審査の特徴が把握しにくいため、独自に調査した結果、「返済負担率は年収が300万円未満の場合は30%、年収が300万円以上の場合は35%を上限としているようです。

また、年収や職業について限定的な表現がありませんが、実質的には年収300万円以上で、雇用形態は正社員(または公務員)、さらに勤続年数は3年以上、という条件を全て満たさないと審査に落ちる可能性が高いようです。

三井住友銀行は住宅ローンの事前審査で「スコア」を用いており、合格点が出ないと事前審査に落ちると言われています。そのスコアを構成している主な要素は「年齢」「勤務先(の規模や種類)」、「勤続年数」、「年収」、「希望する借入額」です。「年収」部分のスコアを改善するために「収入合算」することも可能ですが「契約社員」「派遣社員」「パート」「アルバイト」だと収入に合算することもできないことになっています。三井住友銀行が住宅ローン審査で職業・雇用形態を重要視していることがよくわかる例です。

年収300万円以上・雇用形態は正社員のみ・勤続3年以上ということで、三井住友銀行の住宅ローン審査は厳しい物と言えます。

では審査に不安がある場合にはどうしたらよいのでしょうか。

審査に不安がある場合には「フラット35」も候補に

三井住友銀行の住宅ローンは審査が厳しめであることがわかりました。もし審査に不安がある方は「フラット35」を借入候補に入れてみることをおすすめします。

三井住友銀行の20年超~35年以内の固定金利の金利は1.68%(2019年6月現在)となっていますが、同じ35年固定金利の「フラット35」は1.27%(2019年6月現在)とかなり低く設定されています。

更に「フラット35」の審査ではアルバイト・派遣・自営業や個人事業主でも借入れが可能になっています。どうしても三井住友銀行で住宅ローンを借りたいという方でなければ、金利が高い上に審査も厳しい三井住友銀行の住宅ローンにこだわる必要はありませんね。

多くの金融機関が提供している「フラット35」の中でも金利・事務手数料ともに最低水準で借入が可能になるおすすめの銀行は楽天銀行です。

住宅ローン審査に不安がある方は楽天銀行の「フラット35」も借入候補として申込みを行いましょう。

楽天銀行の「フラット35」がなぜおすすめなのか詳しい理由はこちらの記事を参考にしてみてください。

楽天銀行の「フラット35」の詳細を確認