自由業の定義は1つではありません。

基本的にはサラリーマンのように時間に縛られることなく、自分の持っている技術や専門知識を生かして、ビジネス・商売として独立した働き方をしている人を言います。

自営業や個人事業主に似ていますが、より「それらよりも自由な働き方をしている人」と言ったところです。いずれにせよ、会社組織に雇用されることなく、「契約」という形でご自身の力で仕事をしている人です。

目次

この記事では、自由業と言う働き方をしている人に対して、住宅ローンを提供している金融機関がどのような審査を行い、特にどのような観点に注目して審査を行うのかについて解説しています。また、審査対策や自由業の方にオススメの住宅ローンも解説していきます。

なお、年齢、健康状態、信用情報、住宅の価値・評価など審査項目は職業ごとに違いはないため本ページでは割愛します。

会社オーナーや代表取締役、取締役(役員)の審査についての解説はコチラをご覧ください。

自営業と自由業の違いは?

組織や企業に属さないという点で自営業と自由業は同じですが、「好きな時に好きな場所で仕事が出来る」という点が自由業の特徴です。厳密な言葉の定義があるわけではありませんが、例えば、飲食店の場合は決まった営業時間があるため自由業とは言いにくいでしょう。

そう考えると、自由業に分類されやすいのは、作家、マンガ家、コラムニスト、ライター、翻訳家、評論家、小説家、作詞家、脚本家、弁護士、デザイナー、美容師、パチプロ、芸人、芸能人、ミュージシャンなどです。(もちろん弁護士にも色々な働き方があるので必ずしも自由業に分類されるわけではありません)

自由業の届出について

自由業(に限らず事業を営む場合)は開業後1ヶ月以内に、お住まいの住所を所管する税務署に「個人事業の開業届出」を提出する必要があります。

この届出をしないと「屋号」を利用した銀行口座の開設、新規創業融資制度を活用した資金調達、青色申告の利用ができなくなるため開業届けの手続きを行ったほうがよいでしょう。

自由業の住宅ローン審査のポイント・前提

住宅ローンは高額な資金を長期間に渡り貸し出す性質なものであるため、継続的に収入を維持できるかが審査のポイントになります。

サラリーマン・会社員の場合、会社と雇用契約を結び、給料を受け取る立場であり、雇用保険や労働保険などでセーフティーネットがしっかりしているのが一般的です。

一方、自由業は事業リスクを背負って売上を上げて利益を出す必要があります。もし売上があがらなくなれば収入もなくなります。従って、銀行から見た場合には会社員と比較して、住宅ローン審査時に厳しい審査が行われていると考えてください。

一方、事業が成功して売上・収入が拡大し、それが安定的なものであれば銀行から非常に魅力的な住宅ローン融資先とみなされることになります。

事業開始後の経過期間・業歴(勤続年数)について

自由業の方は確定申告(青色申告・白色申告)をご経験されていると思います。会社員のように給料から給与所得控除のみが経費の代わりになるのと違い、自由業はある業務に関係の有る支出であれば自由に費用、経費を計上でき、利益をコントロールできる状況にあります。

このため、自由業の方が入・所得を証明する方法は「確定申告書」しかありません。

毎年2月から3月に行った際に確定申告で税務署の受領印が押されたものを受け取っていると思います。 これが対外的な収入証明書となります。

多くの金融機関ではこの「確定申告書」が3年分あることが住宅ローンの審査の条件となっていると考えましょう。

なお、ある年の年初に事業を開始された方が、3年分の「確定申告書」を手に出来るのは4年後の2月から3月になります。

例)2015年2月より事業を開始した場合、2015年、2016年、2017年と3年分の「確定申告書」が揃うのは2018年2月から3月です。

金融機関ごとの業歴については下記の一覧を参考にしてみてください。

| 金融機関 | 勤続年数 |

|---|---|

| ARUHI(フラット35) | 規定なし(開業直後でも可) |

| イオン銀行 | 3年以上 |

| SBI新生銀行 | 2年以上 |

| ソニー銀行 | 3年以上 |

| 三菱東京UFJ銀行 | 3年以上 |

| みずほ銀行 | 2年以上 |

| ゆうちょ銀行(スルガ銀行) | 規定なし |

| 住信SBIネット銀行(フラット35) | 規定なし(開業直後でも可) |

自由業の所得・収入の考え方・計算について

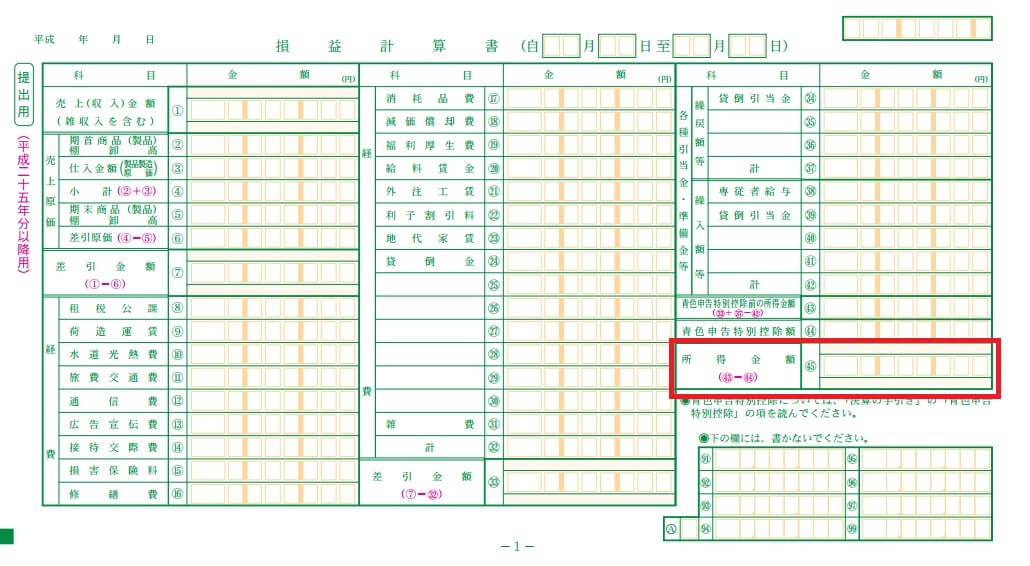

自由業の所得・収入は、確定申告時に作成する、「確定申告書(青色申告決算書の損益計算書)」上の「所得金額」となります。

以下の画像をクリックすると確定申告書(損益計算書)で、「収入」として評価される個所に赤く枠をいれてありますので参考にしてください。

確定申告書の画像をクリックしていただくと拡大表示されます。

では具体的な所得の考え方を計算してみましょう。

| 科目 | 金額 | |

| 1 | 売上(収入) | 10,000,000円 |

| 2 | 売上げ原価 | 3,000,000円 |

| 7 | 差し引き金額 | 7,000,000円 |

| 32 | 経費合計 | 3,000,000円 |

| 33 | 差し引き金額 | 4,000,000円 |

| 44 | 青色申告控除 | 650,000円 |

| 45 | 所得 | 3,350,000円 |

上記のケースでは、所得は335万円となります。

主要金融機関が自由業に求める年収は?

続いてメガバンク、ネット銀行など主要な金融機関が自営業の方の住宅ローン審査に必要としている年収の基準をご紹介したいと思います。

サラリーマンや公務員と同じ年収基準が適用されています。特別に高い年収を求められることはありません。

審査基準の年収面で特徴的なのが、楽天フラット35、アルヒのフラット35などです。年収100万程度でも借り入れできる点には驚かされます。これはフラット35が日本政府が100%出資している住宅金融支援機構が全面的にバックアップしている公的な住宅ローンともいえるため、民間住宅ローンでは年収・職業の面で住宅ローンを組めない方にも利用が可能な商品設計となっているためです。

特に自由業のように民間金融機関で住宅ローンを組むのが難しい方には住宅ローン検討時に外せない住宅ローンとなります。

アルヒの公式サイトはこちらから(ネット審査申し込みで融資事務手数料が半額!) https://www.aruhi-corp.co.jp

赤字での住宅ローン審査は通るのか?

前項で「所得金額」が赤字になっている場合、住宅ローン審査は通るのでしょうか。

自由業の住宅ローン審査において大半の金融機関では直近3年分の確定申告書の提出を求めています。この確定申告書で金融機関はキチンと黒字で稼ぐ力があるのか、返済する能力があるのかを見ています。よって、提出する確定申告書に赤字がある場合、その審査結果は極めて厳しいものとなることを覚悟する必要があるのでしょう。

また、たとえ所得が右肩上がりでも、3期分の平均を基準に審査するところが多いようです。中には3期の中で最も収入が低い年を基準にする銀行などもあるようで注意が必要です。

もちろん、3期経過していても決算書の作成や確定申告を怠っている場合は、必要な書類を提出できないわけですから審査を受けることすらできません。

事業用資金の借り入れも借金と同じ扱いに

事業者として事業用資金の借り入れている方もいるかも知れませんが、事業用資金も他のローンなどと同じように借り入れと判断され、住宅ローン審査の重要な項目である返済負担率に影響を与えます。その結果、借入可能額が減ったり、審査に通らないといったことが考えらます。

事業用資金だけでなく何かしらの借り入れ金がある方は、借入額を減らしてから申込みをするほうが審査にとおる確率は上がりそうです。

また個人で事業をしている場合、所得税や個人事業税、住民税など自分で納付しないといけないため滞納しがちです。住宅ローンを申し込む際には納税証明書のコピーを提出する必要があるため、もし滞納している場合には納付したあとで申込みを行いましょう。

住宅ローン審査も必要書類とは?

・健康保険証(国民健康保険)のコピー

・確定申告書のコピー(3期分)

・所得税の納税証明書のコピー

この3点は必須な書類とされる場合が多いです。

頭金について

ご自身でお金の管理、コントロールを出来るという点を銀行からどう見られるかという点で考えると頭金をしっかり揃えることも重要でしょう。

頭金がしっかり揃えられていれば、銀行に対してお金の管理をキチンと行える人物像であることをアピールできることになります。

現在は頭金ゼロでも住宅ローンの借入ができるようになっていますが、自由業は2-3割程度の頭金は用意しておくべきでしょう。